Ilustração: Rodrigo Auada

Um dos clássicos do pensamento econômico, A Riqueza das Nações, obra de Adam Smith, demonstrou em 1776 como o comportamento individualista contribui para a formação da chamada “força invisível” que, agindo em um mercado livre, propicia o equilíbrio entre a oferta e a demanda de determinado produto ou serviço. Passados 242 anos da publicação da análise de Smith, sob a perspectiva das principais questões da atualidade — da gravíssima crise climática à desigualdade abissal entre os mais ricos e os mais pobres no mundo — é possível concluir que, embora a “força invisível” estabeleça equilíbrio no mercado, o comportamento individualista do homo economicus é também responsável por um grande desequilíbrio ecológico e social.

Na ciência econômica, os custos não capturados pela transação de mercado são designados externalidades, que podem ser positivas ou negativas, conforme o indivíduo aproveite benefícios adicionais pelos quais não pagou ou tenha custos extras em que ele próprio não incorreu1. Em decorrência, bens que geram externalidades positivas terão oferta subótima, enquanto bens com externalidades negativas terão excesso de oferta no mercado.

Ao se “desobrigar” da consideração das externalidades negativas em suas análises, o mercado as deixa a cargo de políticas públicas e iniciativas filantrópicas que, embora desempenhem um papel essencial, são insuficientes diante da magnitude e da complexidade dos problemas sociais e ambientais existentes.

Foi com esse pano de fundo que, no início deste século, emergiram os primeiros negócios cujos produtos e serviços colocam a realização de um benefício social e ambiental como foco central da atividade, sem prejuízo da sustentabilidade econômica e da realização de lucro.

Quase simultaneamente aos negócios de impacto foram feitos os primeiros investimentos de impacto, que se diferenciam dos tradicionais por um ponto essencial: além da expectativa do retorno financeiro, há um valor agregado e uma expectativa de retorno vinculada ao benefício social e ambiental originário da atividade, sem que impacto e lucro sejam mutuamente excludentes. Estima-se que essa modalidade tenha aproximadamente 502 bilhões de dólares em ativos sob gestão no mundo, de acordo com o Global Impact Investing Network (GIIN)2.

Leia também

Impacto financeiro da mudança climática é real

Objetivos de desenvolvimento sustentável exigem agilidade das empresas

Terceiro elemento

O guia de autoria da Julia Balandina Jaquier3 conceitua os investimentos de impacto como “investimentos realizados em empresas, organizações e fundos com a intenção de gerar impacto social e ambiental positivo ao mesmo tempo em que proporciona retorno financeiro.”

Há três elementos-chave nesse conceito: a intencionalidade, que envolve a motivação genuína do investidor de ver o status quo modificado pela criação de bens públicos sociais e ambientais, sendo um critério decisivo do investimento a capacidade de a empresa investida realizar o impacto positivo a que se propõe; a mensuração, já que o impacto não pode ser apenas uma intenção da empresa ou do fundo investido, mas uma obrigação em face da performance sujeita a medição e avaliação periódicas; e o retorno financeiro — como em qualquer outro instrumento financeiro, os recursos empregados nos investimentos de impacto também devem representar ganho econômico.

Se a fórmula básica dos investimentos tradicionais é uma equação em que o preço é o resultado da ponderação entre o risco e o retorno, quando se fala de investimento de impacto, o benefício social e ambiental efetivamente promovido é o elemento adicional que passa a integrar a análise, a precificação e a avaliação do êxito obtido. Isso significa que os investimentos de impacto, além de produzirem resultado econômico para o investidor — que em geral é de médio e longo prazo —, devem entregar o êxito da realização do benefício social e/ou ambiental que se propôs a gerar.

No relatório elaborado em 2014 pela Força Tarefa de Investimentos de Impacto do G84, a inserção dessa terceira dimensão (impacto) foi apontada como um dos principais fatores na evolução para um paradigma de investimento do século 21. O desafio nesse ponto está no desenvolvimento, na padronização e na ampla utilização de métricas de mensuração do benefício alcançado — que, como veremos a seguir, é uma importante ferramenta de gestão desses empreendimentos.

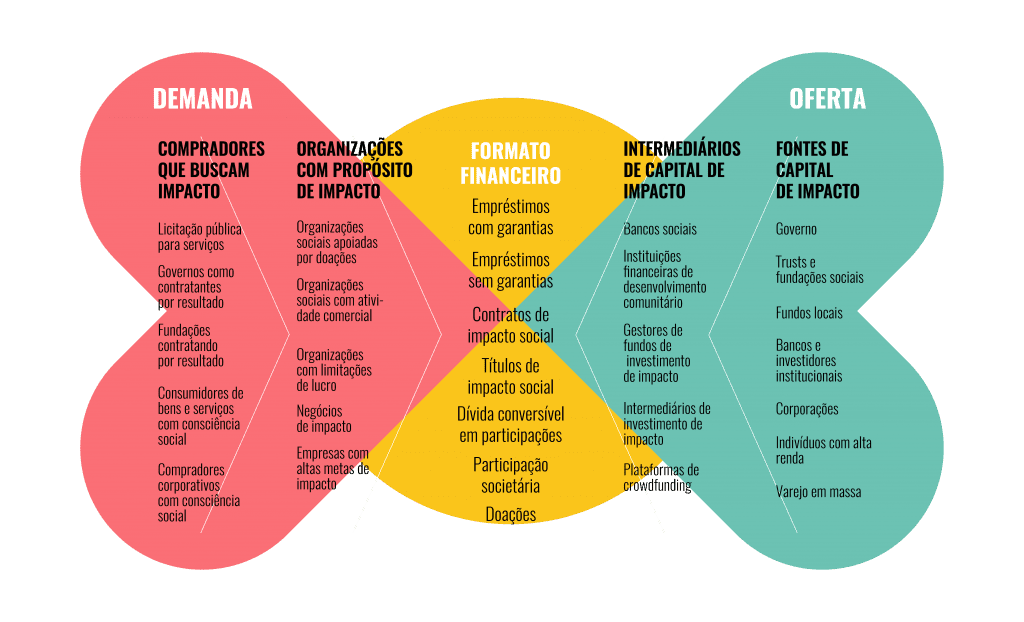

O ecossistema de impacto, segundo o relatório da Força Tarefa do G85, é formado por atores das seguintes categorias:

Infográfico traduzido e adaptado de “Impact Investment: The Invisible Heart of Markets” | Imagem: Rodrigo Auada

Governança

Partindo do entendimento de que os negócios e investimentos de impacto inovam as tradicionais fórmulas de oferta versus demanda e de risco versus retorno, é necessário que a organização interna dos empreendimentos e os instrumentos de gestão também sejam desafiados para a convergência dos diversos interesses envolvidos.

Assim, tanto o negócio de impacto quanto seus investidores buscarão instrumentos adequados à qualificação do processo decisório interno, de forma que promovam a proteção do propósito do benefício socioambiental dentro da organização a médio e a longo prazo.

Para o Sistema B, organização que lidera o movimento global de empresas com o objetivo de redefinir sucesso na economia, uma das questões centrais para essa evolução passa pela identificação do melhor interesse da companhia. A maximização do lucro conduziu ao modelo de primazia do interesse dos acionistas. Uma nova economia, mais inclusiva e sustentável, consiste na geração de valor compartilhado e, portanto, num entendimento do impacto para os atores da cadeia de valor, os stakeholders.

Nesse sentido, no âmbito da gestão de impacto, partimos da prerrogativa de que o impacto social e ambiental deve ser objeto de acompanhamento e avaliação com o mesmo rigor dado à análise dos resultados econômicos de um empreendimento ou investimento.

A Avaliação de Impacto B5 disponibilizada pelo Sistema B é um processo online, confidencial e gratuito que permite às empresas medir e reportar seu impacto. A ferramenta mensura o impacto sob cinco dimensões: governança, modelo de negócios, comunidade, meio ambiente e colaboradores. A partir de um range de 0 a 200 pontos, a empresa recebe uma devolutiva e, após a verificação de uma terceira parte independente, se tiver o mínimo de 80 pontos, o empreendimento está elegível a se certificar como uma Empresa B. Atualmente, pelo menos 80 mil empresas usam a Avaliação de Impacto B e quase 3 mil delas se certificaram como Empresa B em cerca de 70 países.

Interessante observar que dentre os nove princípios para investimentos de impacto listados na publicação da International Finance Corporation (IFC), do Banco Mundial, em fevereiro deste ano6, três dizem respeito a mensuração: do impacto positivo esperado de cada investimento, do impacto negativo de cada investimento e do progresso de cada investimento em face da expectativa do impacto esperado.

Vale destacar que a transparência é elemento essencial vinculado à mensuração do impacto, sendo que os relatórios devem ser disponibilizados para conhecimento público de interesse da empresa. A adoção de práticas que reduzem a assimetria de informação sobre o impacto podem ser um importante instrumento de autocumprimento no caminho de internalização das externalidades.

No campo da governança corporativa, o típico trinômio de análise de potencial conflito de interesses “sociedade-gestão-retorno” ganha novos elementos nos negócios e investimentos de impacto, e o equilíbrio de forças e incentivos a serem tratados contemplam “sociedade-gestão-stakeholders-retorno-impacto”. Nesse equilíbrio de forças, é o stakeholder que está no centro da análise. Com isso, amplia-se a função da empresa como integrante da engrenagem econômica capaz de gerar benefícios públicos por meio de suas atividades.

Essa visão necessariamente terá que constar dos documentos societários, para que obrigue o exercício do direito de voto dos sócios e seja orientador da tomada de decisão da administração. Internamente, a empresa pode criar um cargo de diretoria com competência específica para a promoção do impacto ou estabelecer uma política de bonificação vinculada ao resultado do impacto positivo, estabelecer instrumentos políticos que privilegiem o impacto por meio da fixação de quóruns de deliberação ou previsão em acordo de acionistas ou adotar na estrutura das instâncias deliberativas um comitê de stakeholders ou receber um representante deles no conselho de administração.

No caso da certificação das Empresas B, é exigência do processo que a empresa adote em seu objeto social a obrigação em relação à geração do impacto social e ambiental positivo e que esse aspecto vincule a tomada de decisão dos administradores em prol dos stakeholders e do meio ambiente.

Resultados financeiros da adoção da governança de impacto já podem ser observados no mercado de capitais pelo desempenho da Empresa B Natura. A companhia modificou seu estatuto social, em 14 de abril de 2015, para incluir os stakeholders em sua governança, e dessa data até 28 de junho de 2019 o preço das suas ações dobrou, passando de 27 reais para 56 reais.

Regulação

Qualquer iniciativa que se proponha a ampliar o volume de investimentos de impacto no Brasil e a levá-lo ao mainstream necessariamente terá que se dedicar a incluí-los nas pautas regulatórias e autorregulatórias.

Assumindo que a internalização de externalidades pode implicar custos para os empreendimentos, é possível afirmar que a mudança voluntária de cultura empresarial não acontecerá com a urgência que a sociedade e o planeta precisam. O Estado, no papel de agente econômico regulador, deve endereçar essa falha de mercado por meio de políticas que criem um ambiente institucional e normativo favorável às empresas que adotem essas práticas.

Um exemplo crescente é a qualificação societária das benefit corporations nos EUA. A partir de propósito de geração de impacto positivo, responsabilidade dos administradores vinculada a esse propósito e compromisso com a transparência, uma regulação permite que cerca de 10 mil empresas em 35 estados americanos optem legalmente por uma nova forma de fazer negócios e gerar impacto positivo. Além dos EUA, Itália e Colômbia já desenharam políticas nessa direção e, atualmente, perto de 15 países têm projetos de leis tramitando em seus legislativos.

No Brasil, como parte da estratégia nacional de investimentos e negócios de impacto, criada a partir do Decreto Presidencial 9.244/17, o Sistema B introduziu um projeto nos mesmos moldes, para a criação de uma qualificação para tipos societários existentes. Além de mitigar o risco de esvaziamento conceitual sobre impacto nas empresas, o projeto pavimenta debates estruturantes na oferta de capital e de compras públicas. Hoje o projeto está em tramitação interna no Ministério da Economia.

A autorregulamentação do mercado também é um caminho para a promoção de mudanças de normas e de cultura empresarial. Recentemente, o Índice de Sustentabilidade Empresarial (ISE) da B3 passou a adotar em seu questionário elementos do Sistema B, como a formalização dos compromissos com impacto social e ambiental nos atos constitutivos da empresa e a mensuração e o reporte do triplo impacto. Há, ainda, muitas oportunidades para se influenciar mudanças nos regulamentos do mercado de capitais para maior convergência de investimentos com impacto, responsabilidade e mais transparência.

Os investimentos de impacto, em resumo, podem ser a forma moderna de se combinar concretamente retorno e impacto, na medida em que fomentam e dão sustentação a uma nova forma de se fazer negócios, em que o saldo do benefício comum é positivo. Agora é necessário que ganhem escala suficiente para que a transformação alcance todos os segmentos econômicos, de forma a se acelerar a regeneração da sociedade e do planeta. Para isso, é importante atuar na instrumentalização de gestores, com ferramentas que ofereçam métricas e transparência, e na institucionalidade das práticas, por meio do fortalecimento da governança das empresas.

Ainda que esse ambiente esteja em formação, com base nos resultados crescentemente evidenciados é possível projetar um aumento no volume de capital e no número de empreendimentos de impacto. As boas práticas podem influenciar mudanças nas normas e, por consequência, no comportamento empresarial por meio de autorregulamentação do mercado e de políticas que institucionalizam uma nova forma de se fazer negócios de se gerar impacto positivo. Estamos diante de uma enorme oportunidade para combinar ganho financeiro com transformação social e preservação ambiental, à qual todos são convidados a se engajar.

Rachel Avellar Sotomaior Karam ([email protected]) é sócia do escritório Trotta, Eberhart, Sotomaior Karam. Colaborou Marcel Fukayama ([email protected]), cofundador do Sistema B Brasil e da Din4mo.

Notas

1 STIGLITZ, Joseph E; WALSH, Carl E. Introdução à Microeconomia. Tradução de Helga Hoffmann. Ed. Campus, Rio de Janeiro, 2003. p. 351-352.

2 Global Impact Investing Network. “Sizing the Impact Investing Market”. Disponível em https://thegiin.org/assets/Sizing%20the%20Impact%20Investing%20Market_webfile.pdf

3 JAQUIER, Julia Balandina. Catalyzing Wealth for Change. Guide to Impact Investing. Utrecht: Libertas Pascal: 2016. Parcialmente disponível em https://www.guidetoimpactinvesting.net/

4 “Impact Investment: The Invisible Heart of Markets”. Report of the Social Investment Taskforce – Established under the UK’s presidency of the G8. Disponível em https://thegiin.org/research/publication/reports-from-the-social-impact-investment-taskforce-established-under-the-uk-s

5 Ferramenta disponível em https://bimpactassessment.net/pt-pt

6 “Investing for Impact: Operating Principles for Impact Management”. International Finance Corporation. World Bank Group. Fevereiro, 2019. Disponível em https://www.ifc.org/wps/wcm/connect/Topics_Ext_Content/IFC_External_Corporate_Site/Impact-investing/Principles/

Leia também

Como as melhores práticas de governança podem melhorar o País

CVM deve acabar com exclusividade para agentes autônomos de investimento?

Para continuar lendo, cadastre-se!

E ganhe acesso gratuito

a 3 conteúdos mensalmente.

Ou assine a partir de R$ 34,40/mês!

Você terá acesso permanente

e ilimitado ao portal, além de descontos

especiais em cursos e webinars.

User Login!

Você atingiu o limite de {{limit_online}} matérias gratuitas por mês.

Faça agora uma assinatura e tenha acesso ao melhor conteúdo sobre mercado de capitais

Ja é assinante? Clique aqui