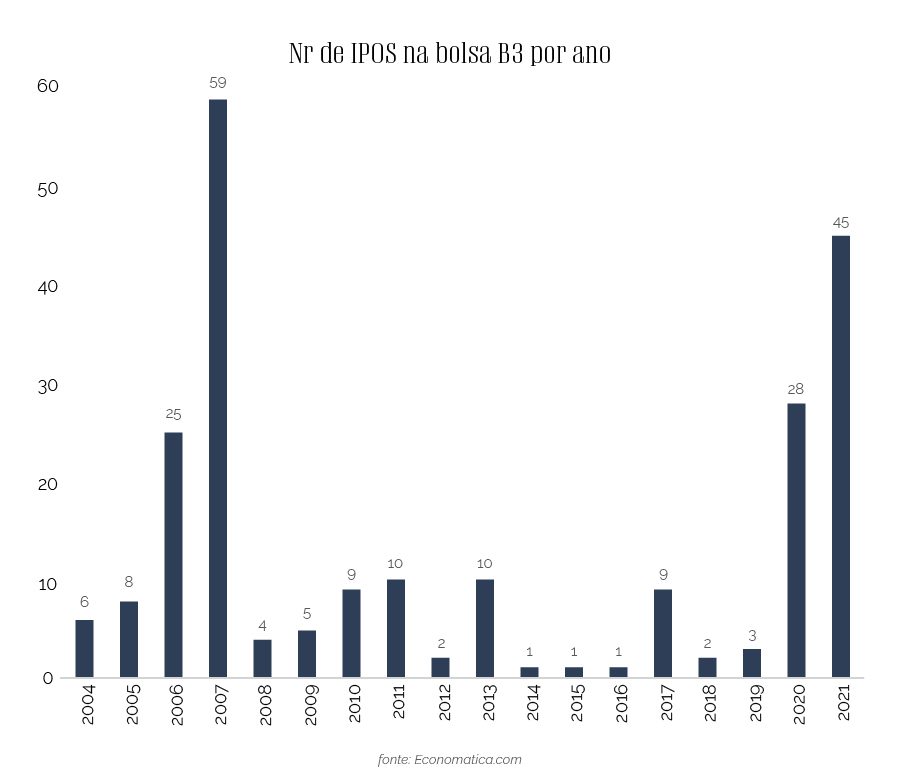

Os últimos 20 meses foram excepcionais quando se trata de ofertas iniciais de ações (IPOs) na B3. Nesse intervalo até 25 de agosto, 73 companhias estrearam na bolsa de valores brasileira, patamar inferior apenas ao registrado nos anos 2006 e 2007, quando 84 empresas abriram capital. A nova janela de oportunidade criada pela Selic em sua mínima histórica no último ano e pela entrada frenética de pessoas físicas na bolsa — já são 3,2 milhões de investidores individuais — atraiu as operações que tradicionalmente buscam recursos em rodadas privadas de captação: as startups. Esse grupo de empresas com propostas inovadoras de negócios e grande potencial de crescimento entrou na longa fila de IPOs recentes na B3 e teve cases de sucesso, entre eles a plataforma de hospedagem em nuvem Locaweb e a plataforma de cashback Méliuz. Mas dificuldades operacionais e balanços financeiros aquém do esperado, como aconteceu nos casos do brechó online Enjoei e da varejista de móveis Mobly, acenderam um alerta: estariam as empresas em fase inicial suficientemente preparadas para adequar suas operações às exigências do mercado acionário?

Um dos obstáculos enfrentados pelas startups diz respeito ao número pequeno de empresas com esse perfil na B3 em comparação com o mercado americano. “O problema dessa realidade é que o mercado local ainda não compreende o estágio em que se encontra a maioria das startups. Essas empresas não necessariamente estão dando lucro, mas podem agregar muito valor no longo prazo”, afirma Jairo Soares, sócio da empresa de auditoria e consultoria BDO Brazil e líder da área de IPOs na firma. “É normal que essas empresas precisem ajustar suas operações para atender as demandas do mercado, que mudam constantemente, e isso leva tempo”, complementa.

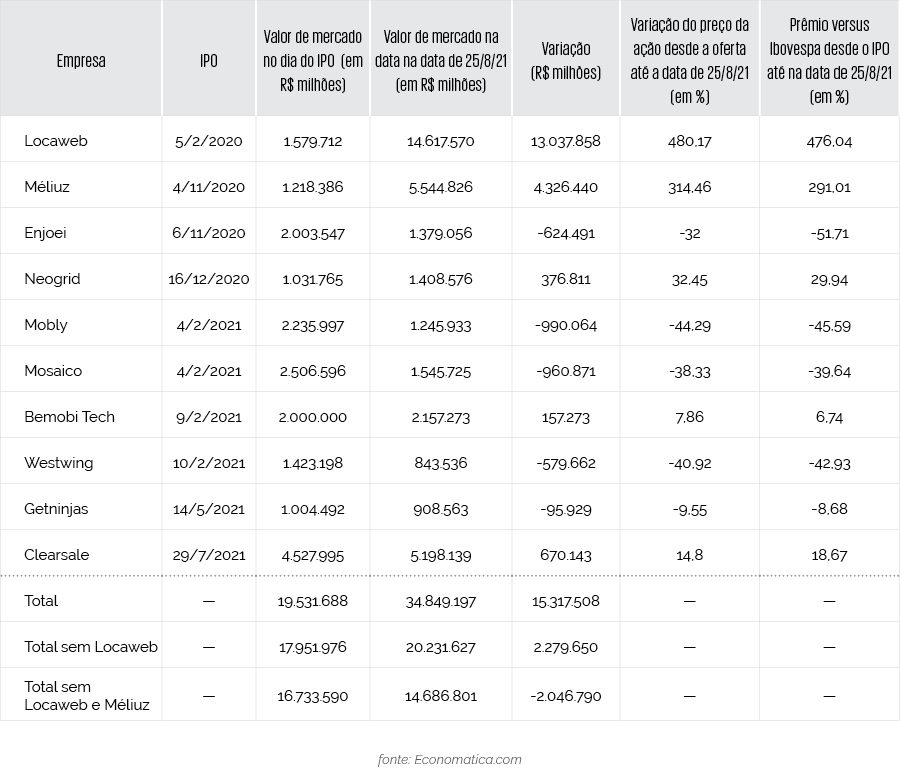

A Locaweb foi uma das sensações da nova safra de empresas na bolsa. O valor de mercado da plataforma cresceu cerca de nove vezes desde o seu IPO, em fevereiro de 2020, e chegou à marca de 14,6 bilhões de reais, com os papéis da empresa apresentando alta de 480% até 25 de agosto deste ano. A Méliuz também não decepcionou seus investidores, entregando resultados que elevaram o valor de mercado da empresa de 1,2 bilhão de reais para 5,5 bilhões de reais. O preço das ações já supera em 314% a precificação do IPO.

Pressão por resultados

Descontados esses dois casos, o desempenho das startups na bolsa perde o viço. Sem Locaweb e Méliuz, as startups brasileiras que ingressaram na B3 desde 2020 perderam, em conjunto, cerca de 2 bilhões de reais em valor de mercado após frustrarem as expectativas de investidores famintos por retornos e indicativos de crescimento mais imediatos. “Ter que mostrar fôlego para crescer desde o primeiro ano é a maior barreira para as startups na bolsa”, disse Fernando Escobar, sócio da Peers Consulting, especializada em IPOs e M&As, em entrevista à CNN Brasil. Segundo ele, essas empresas cresciam, em média, a um ritmo de dois dígitos antes do IPO, e o mercado espera a manutenção desse desempenho. “Se esse não for o caso, qualquer grande empresa como Petrobras poderá pagar dividendos muito maiores ao investidor”, observou.

Fato é que no pós-IPO o nível de exigência do mercado é muito maior, o que pode, em algumas situações, engessar a capacidade de inovação e experimentação tão característica das startups. Cabe às novatas na bolsa convencer os investidores institucionais e de varejo que elas são a escolha certa no longo prazo, um desafio que algumas empresas de tecnologia do mercado americano conhecem bem. A Amazon, por exemplo, iniciou sua trajetória na Nasdaq como um comércio eletrônico de livros em 1997 e deixou os seus investidores aguardando mais de uma década por retornos financeiros. Mas a espera rendeu frutos suculentos — desde o seu IPO, as ações da companhia fundada por Jeff Bezos subiram cerca de 120.000%.

Prestação de contas

Ao abrir capital, as empresas devem prestar contas a um grupo infinitamente maior de partes interessadas — principalmente reguladores do mercado de capitais e acionistas. Ansiosos, esses últimos não só cobram resultados financeiros como exigem dos empreendedores ajustes nas operações. Nos dez meses desde o seu IPO, o Enjoei entendeu essa questão na prática. Além de ter suas ações punidas com quedas após a divulgação do último balanço trimestral, com registro de piora de margens, custos mais altos para aquisição de clientes e redução na comissão cobrada dos vendedores, a empresa enfrentou duras críticas em relação ao seu modelo de negócio.

Renoir Vieira, sócio da gestora Compostela Capital, tem sido um dos investidores mais incisivos, disparando críticas à companhia nas redes sociais e chamando atenção para o peso da presença de produtos falsificados no brechó virtual. A questão, que já foi enfrentada antes pelo gigante Mercado Livre, também aparece em relatório da Genial Investimentos, assinado pelos analistas Bruno Rosolini e Eduardo Nishio. “Ainda falta rigor no combate aos produtos falsificados no site. Não há nenhum dado oficial divulgado pela companhia a respeito deste tema, o que nos leva a pensar que não seja uma preocupação importante por parte da empresa”, escreveram.

Durante o evento “Google for Startups”, que aconteceu em maio deste ano, Ana Luiza McLaren, cofundadora do Enjoei, mencionou os obstáculos na trajetória da companhia a partir do momento em que protocolou o IPO. “São muitas variáveis. Um mercado que muda e azeda, um órgão regulador que quer mais um documento, um prazo que você tem que atender… Você tem que aprender um novo modo de gerir essa nova empresa que se coloca no mercado de capitais. E não dá para pensar em desistir, porque seu compromisso é público”, disse na ocasião.

Enquanto o mercado local amadurece nessas e outras questões, algumas startups de peso consideram abrir capital nas bolsas americanas — entre elas o Nubank. Hoje avaliado em 30 bilhões de dólares, o banco digital ainda registra mais perdas do que lucros, com um prejuízo líquido de 230 milhões de reais em 2020 e 312 milhões de reais no ano anterior. Segundo informações divulgadas pelo Pipeline, o “roxinho” pretende levantar entre 3 bilhões de dólares e 5 bilhões de dólares em seu IPO na Nasdaq, com uma estimativa de valuation de 75 bilhões de dólares a 100 bilhões de dólares. Um ativo que poderá oferecer retornos positivos para os investidores — mas apenas para aqueles que tiverem paciência para aguardar o tempo de amadurecimento peculiar à dinâmica das startups.

Leia também

Para continuar lendo, cadastre-se!

E ganhe acesso gratuito

a 3 conteúdos mensalmente.

Ou assine a partir de R$ 34,40/mês!

Você terá acesso permanente

e ilimitado ao portal, além de descontos

especiais em cursos e webinars.

User Login!

Você atingiu o limite de {{limit_online}} matérias gratuitas por mês.

Faça agora uma assinatura e tenha acesso ao melhor conteúdo sobre mercado de capitais

Ja é assinante? Clique aqui