Para serem dispensadas do registro, as ofertas devem ser distribuídas “com esforços restritos”. Conforme a instrução da CVM, isso significa que até 50 investidores qualificados podem ser chamados a participar da oferta, e no máximo 20 estão aptos a comprar. Os investidores qualificados, aqueles com aplicações financeiras superiores a R$ 300 mil, precisam adquirir, no mínimo, R$ 1 milhão dos valores mobiliários vendidos na emissão. A 476 libera ofertas de cédulas de crédito bancário, debêntures, cotas de fundos de investimento fechados, certificados de recebíveis imobiliários ou do agronegócio. Emissões de ações não estão autorizadas a escoar por esse canal.

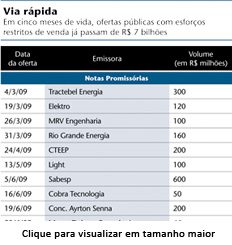

Apesar das restrições, as empresas encontraram no instrumento uma alternativa eficiente para a captação de recursos. A dispensa do registro dá aos emissores a chance de aproveitar as “janelas de oportunidade” no mercado, pois acelera o processo de distribuição pública.

A construtora MRV emitiu R$ 100 milhões em notas promissórias em março e o mesmo valor em debêntures, em junho. “A regra oferece agilidade e baixo custo”, diz Leonardo Corrêa, vice-presidente financeiro e de Relações com Investidores (RI) da MRV.

O destino dos papéis tem sido as gestoras de recursos e os bancos. Neste último caso, além de intermediador, o banco de investimento assume o posto de investidor. O Bradesco BBI tem recomendado o uso da 476 para empresas que o procuram atrás de financiamento. Para João Carlos Zani, diretor responsável pela área de estruturação de operações de renda fixa do banco de investimento, a oferta sem registro é uma maneira de reduzir a dependência de crédito bancário e, ao mesmo tempo, acessar um grupo limitado, porém relevante, de investidores. A escolha desse caminho leva em conta fatores como o perfil de cada emissor, a urgência da captação e os custos envolvidos.

Agora, a SPC quer incluir na reforma da 3.456, que está em avaliação pela Secretaria do Ministério da Fazenda, a possibilidade de participação direta dos fundos de pensão. A expectativa é de que a reforma do regulamento seja apreciada na próxima reunião do conselho. Se a proposta for aprovada, o registro vai deixar de ser um pré-requisito para dar espaço “a exigências mais específicas e atualizadas com a evolução da regulação do mercado de capitais no Brasil”, diz Gomes, sem fornecer mais detalhes.

A CVM e a SPC têm discutido amplamente a questão. Felipe Claret, superintendente da CVM, observa que, ao dispensar o registro dessas distribuições, a autarquia está sinalizando que o risco é baixo. Dentre as preocupações da Secretaria de Previdência Complementar, Gomes cita a forma de precificação dos ativos não registrados. Com a mudança na 3.456, a Secretaria pretende viabilizar a aquisição desses papéis, desde que outras exigências sejam atendidas pelo emissor. A superficialidade das informações divulgadas nessas ofertas ainda é vista com cautela.

Para continuar lendo, cadastre-se!

E ganhe acesso gratuito

a 3 conteúdos mensalmente.

Ou assine a partir de R$ 34,40/mês!

Você terá acesso permanente

e ilimitado ao portal, além de descontos

especiais em cursos e webinars.

User Login!

Você atingiu o limite de {{limit_online}} matérias gratuitas por mês.

Faça agora uma assinatura e tenha acesso ao melhor conteúdo sobre mercado de capitais

Ja é assinante? Clique aqui