CAPITAL ABERTO — A General Atlantic não se considera uma firma de private equity, mas, sim, de growth equity. Qual a diferença?

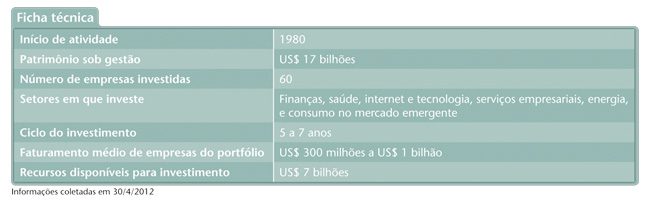

PATRICIA HEDLEY — Quando se fala em private equity nos Estados Unidos, logo se pensa em aquisição de controle e em alavancagem. Nós não fazemos nada disso. Atuamos sempre como um investidor minoritário de grande porte. Outra diferença básica é que não investimos por meio de um fundo, que tem um ciclo de investimento predeterminado, como a maioria das gestoras de private equity ou venture capital. Isso nos libera da pressão de ter que sair de um investimento se não quisermos ou de fazer um investimento quando o mercado não está favorável.

Isso deve ser bastante benéfico em épocas de crise como a atual…

Sim, essa é uma estrutura muito positiva em tempos de recessão ou volatilidade, devido à flexibilidade que proporciona.

A General Atlantic tem escritórios nos Estados Unidos, na América Latina, na Europa e na Ásia. Há preferência por fazer investimentos em alguma dessas regiões?

Nós alocamos os investimentos do jeito que for melhor. Não determinamos que precisamos investir tanto em tal lugar. Contamos com pessoas responsáveis por analisar possíveis investimentos em todas essas regiões.

Quais setores interessam à General Atlantic?

Nossas áreas são finanças, saúde, internet e tecnologia, serviços empresariais, energia e consumo no mercado emergente. Enxergamos bastante potencial nesta última categoria, dado o crescimento do poder aquisitivo das economias emergentes. Na China, por exemplo, nós investimos em uma importante rede de varejo, com penetração em diferentes regiões do país, e em uma imobiliária online.

Quem são as empresas-alvo?

São empresas maduras, lucrativas, que buscam adicionar algum nível de sofisticação aos seus negócios, com o objetivo de, no futuro, abrir capital. Elas podem ter ainda aspirações globais e planos de adquirir outras empresas para tornar-se um conglomerado de indústrias.

Isso significa que o desinvestimento ocorre sempre via bolsa de valores?

Não necessariamente. Também podemos vender nossa fatia para um investidor estratégico. Mas, geralmente, obtemos liquidez com a venda de uma parcela da nossa participação na oferta pública inicial de ações (IPO, na sigla em inglês), e o restante, quando for oportuno.

Qual a média de crescimento das empresas em que a GA investe?

A média de crescimento das empresas em que investimos é de 20%. Em 2012, por enquanto, nós já adquirimos participações em duas empresas nos Estados Unidos. Nós gostaríamos de manter um portfólio de 50 a 60 empresas, então, além de investir em novas companhias, devemos sair de alguns negócios.

E qual a percepção da GA sobre a indústria de private equity norte-americana hoje? Podemos dizer que já superou a crise?

É difícil responder a essa pergunta de maneira ampla. Independentemente da crise, nós continuamos a realizar bons negócios. Fizemos dois excelentes investimentos na área de cuidados com a saúde. Um deles foi feito em uma empresa especializada em atendimentos de urgência. Eles fornecem um serviço rápido e de alta qualidade a um custo mais baixo que a média do mercado. O setor de internet e tecnologia também tem se desenvolvido e apresentado muitas oportunidades. Há firmas criativas, como a Appirio, em que investimos. Ela ajuda outras empresas a implementarem serviços de computação em nuvem, uma área nova e enorme. Outro investimento importante foi na Mu Sigma, que administra e organiza as informações que as companhias acumulam ao longo dos anos. Vejo um crescimento nessa área, não só nos Estados Unidos, mas globalmente.

Quem são os investidores da GA?

São famílias com alto poder aquisitivo e fundações. Não há bancos, fundos, nada disso. Quando decidem aplicar seu dinheiro, os investidores assinam um contrato no qual se comprometem a permanecer no investimento por cinco anos. Alguns deles se tornam o que chamamos de “evergreen partners”. Isso significa que os contratos de investimento dessas pessoas são renovados automaticamente a cada cinco anos. Essa estrutura oferece estabilidade e flexibilidade. Cerca de 20% do capital se renova todos os anos, e nós podemos adicionar novos parceiros de capital a qualquer momento. O processo de levantar recursos se torna, dessa forma, mais regular.

Há um valor mínimo que essas famílias precisam aplicar?

Sim. O mínimo de investimento é de US$ 100 milhões em um período de cinco anos.

Para continuar lendo, cadastre-se!

E ganhe acesso gratuito

a 3 conteúdos mensalmente.

Ou assine a partir de R$ 34,40/mês!

Você terá acesso permanente

e ilimitado ao portal, além de descontos

especiais em cursos e webinars.

User Login!

Você atingiu o limite de {{limit_online}} matérias gratuitas por mês.

Faça agora uma assinatura e tenha acesso ao melhor conteúdo sobre mercado de capitais

Ja é assinante? Clique aqui