Na cena final de Clube da luta (1999), o protagonista vivido por Edward Norton assiste à queda dos edifícios que sediam as principais companhias de cartão de crédito. A implosão, armada por ele, tinha como objetivo apagar todos os registros de transações e libertar o mundo das operadoras. Sem derrubar prédios, os defensores da bitcoin acreditam que a moeda eletrônica irá provocar algo semelhante: a reconfiguração do sistema mundial de meios de pagamento.

A verdade, no entanto, é que há mais dúvidas do que certezas quando se fala em bitcoins. Há quem diga que são as tulipas do século 21. A comparação, feita pelo ex-presidente do banco central holandês, Nout Wellink, remete à bolha especulativa que se formou em torno dessa flor exuberante e quase levou Amsterdã à bancarrota no século 17. Para outros, as bitcoins serão para o dinheiro o que o Napster foi para a música. Em seus meros três anos de vida, o sistema de troca de canções grátis matou o CD e desencadeou um processo de reinvenção do modelo de negócios da indústria fonográfica ainda em curso. Ouro de tolo ou não, a bitcoin, no mercado de capitais, gera uma dúvida de senso ainda mais estrito: deve ser tratada como moeda ou como valor mobiliário?

Antes de entrar nessa seara, contudo, vale esclarecer o que é, afinal, a bitcoin. Sua criação, em 2009, é atribuída a Satoshi Nakamoto, pseudônimo adotado pelo que se especula ser um grupo de programadores japoneses. No curto período em que o personagem esteve no ar — ele desapareceu da internet em 2010 —, desenvolveu uma moeda digital, gerada matematicamente por computadores que operam com software livre.

Força nos números

Ao contrário das moedas comuns, a bitcoin não tem nacionalidade ou uma autoridade que coordene sua emissão. O poder de compra que a caracteriza não é garantido por um banco central, mas, sim, pelo estoque limitado: serão emitidos, no total, 21 milhões de unidades de bitcoin — hoje, pouco mais de metade disso está em circulação. A injeção de moedas no mercado é ditada por algoritmos. O modelo matemático que governa a bitcoin prevê um número máximo de moedas que podem ser garimpadas por hora, a partir de um processo conhecido como “mining”.

O termo não é aleatório. A ideia é, de fato, reproduzir a lógica da extração de minério: um suprimento limitado de ativos, que diminui significativamente à medida que é explorado até se esgotar. Essa redução está prevista para ocorrer a cada quatro anos. No começo, podiam ser mineradas 300 bitcoins por hora, volume que caiu para 25 no ano passado e que, em 2017, passará a 12,5. Nesse ritmo, os 21 milhões de moedas estarão em circulação apenas em 2030.

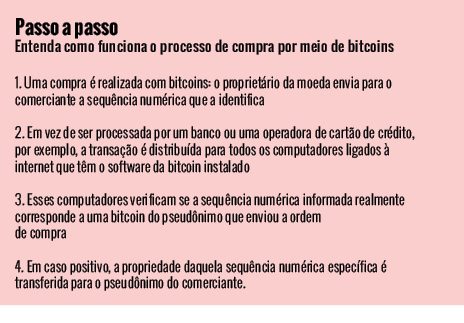

O garimpo se dá através da resolução por computador de problemas matemáticos complexos em que aquele que os decifrar primeiro fica com o dinheiro virtual. A função prioritária desse processo é validar as transações realizadas, impedindo que a mesma unidade seja emitida mais de uma vez. Por isso, embora seu símbolo seja uma moedinha dourada — como as de chocolate — com a inscrição “vires in numeris” (força nos números), a bitcoin não passa de uma sequência númerica. É uma espécie de assinatura digital, que previne falsificações.

A União Europeia enquadra as moedas virtuais em sua diretiva de meios eletrônicos de pagamento.

Esse é também o entendimento do Brasil. Já a Finlândia trouxe uma visão inédita para a bitcoin: não a tratou como moeda nem meio eletrônico de pagamento, mas como commodity. Uma máquina que troca dinheiro por bitcoin foi instalada em Helsinque

É ou não é?

Apesar de ter sido criada como moeda, cuja função primordial é a de reserva de valor que funciona como meio de troca universal, a bitcoin desencadeou entre órgãos reguladores de diversos países uma discussão sobre sua natureza. É moeda ou valor mobiliário, afinal? A dúvida surge porque se entende que um pré-requisito para uma moeda ser classificada como tal é a existência de um banco central que a emita.

O primeiro teste veio dos Estados Unidos. No ano passado, a Securities and Exchange Commission (SEC) acusou Trendon Shavers, fundador da Bitcoin Savings and Trust, de vender investimentos em bitcoins pela internet. Ele teria captado 700 mil bitcoins — que remontavam, na época, a US$ 4,5 milhões — após prometer um retorno semanal de 7% baseado em operações de arbitragem com a moeda. A agência descobriu, porém, que Shavers praticava um esquema de pirâmide, em que usava o dinheiro virtual obtido para pagar os retornos dos investidores. Embora o juiz do caso não tenha afirmado que a bitcoin é uma moeda, em seu entendimento os investimentos realizados com ela equivalem a aplicações em dinheiro, já que, apesar de sua aceitação limitada, pode ser utilizada como meio de troca na aquisição de bens ou de serviços.

Marcelo Godke, sócio do Godke Silva e Rocha Advogados, concorda em que o ideal não é tratar a bitcoin como valor mobiliário. “Ela não tem característica de captar recursos para investir em um empreendimento e não prevê direitos ao proprietário. Suas características são mais próximas das de uma moeda”, avalia Godke. Uma análise baseada no conceito econômico mostra que a bitcoin tem ao menos duas delas: funciona como reserva de valor, pois mantém poder aquisitivo ao longo do tempo, mesmo que sujeito à volatilidade; e serve como unidade de valor ao expressar o preço de produtos e serviços.

Devido a essas características, a União Europeia enquadra as moedas virtuais em sua diretiva de meios eletrônicos de pagamento. Dinheiro eletrônico, inclusive aquele que é depositado magneticamente, equivale a valor monetário voltado ao pagamento de transações e aceito por pessoas que não sejam o emissor No Brasil, o entendimento é o mesmo. Tanto que, consultada pela capital aberto, a Comissão de Valores Mobiliários (CVM) afirmou, em nota, que não é de sua competência a regulamentação de moedas, matéria que cabe ao Banco Central.

No dia 22 de janeiro, a Finlândia trouxe um entendimento inédito para a bitcoin: não a enquadrou como moeda nem meio eletrônico de pagamento, mas como commodity. “Se a lei estipula que um meio eletrônico de pagamento deve ter um emissor responsável por sua operação, no estágio atual a bitcoin é mais comparável a uma commodity”, afirmou o chefe de regulação do banco central do país, Paeivi Heikkinen. Uma máquina que troca notas de dinheiro por bitcoins armazenadas numa conta virtual foi instalada numa loja de discos na estação central de trens, em Helsinque.

(Não) acredite no hype

A posição finlandesa pode mudar o rumo da discussão porque endereça a principal preocupação de reguladores, economistas e analistas de mercado: sem uma autoridade monetária centralizada, a bitcoin pode colocar em risco o poder dos países de emitir moedas (a chamada senhoriagem) e sua política monetária. “Por enquanto, a discussão se dá na esfera técnica, visto que o volume de transações ainda é pequeno”, diz Felipe Fernandes Rocha, economista e sócio do Godke Silva e Rocha Advogados. Se o volume de transações crescer significativamente, o dinheiro eletrônico pode não só dificultar o controle de inflação como também ameaçar a posição hegemônica dos bancos oficialmente constituídos.

É nisso que acreditam fundos de venture capital como o respeitadíssimo Adreessen Horowitz, que fez o maior aporte individual de capital em uma empresa relacionada ao mercado de bitcoins. Em dezembro, investiu US$ 25 milhões na startup Coinbase, dedicada à operação da chamada carteira de bitcoins (a “wallet”, uma espécie de conta corrente da moeda) e ao desenvolvimento de serviços de comércio eletrônico e meios de pagamento com base nela.

Em 22 de janeiro, Marc Adreessen, um dos fundadores do veículo, publicou uma coluna no blog de finanças do New York Times exaltando as vantagens da bitcoin. Segundo ele, só uma moeda internacional e gerida de maneira descentralizada é capaz de dar conta das necessidades de compra, venda e transferência de recursos características da era da internet globalizada. Adreessen elenca as baixíssimas taxas cobradas para operação das carteiras de bitcoins e das transações com a moeda como uma alavanca para os negócios. E defende que o tão criticado anonimato — as contas que armazenam bitcoins são operadas com pseudônimos — é o único meio de endereçar problemas sérios como o vazamento de dados de seus portadores.

No Brasil, a empresa Grupo de Investimento Bitcoin chegou a criar um fundo de investimentos na moeda virtual, mas a oferta do veículo foi suspensa pela CVM. Nesse caso, a autarquia nem chegou a avaliar o mérito da bitcoin. A empresa, do consultor de tecnologia da informação Leandro Marciano César, de Belo Horizonte, não tinha autorização para ofertar investimento em fundos e serviços de administração de valores mobiliários de maneira geral.

Poucos apostam nas chances de a bitcoin ganhar mercado em volume relevante. Felix Salmon, um estudioso de meios de pagamento e autor do blog de finanças da Reuters, afirma não se tratar de uma reserva de valor eficiente. “A riqueza pode evaporar rapidamente, devido à altíssima volatilidade”, observa, referindo-se ao histórico recente da moeda virtual. No início de 2013, ela estava cotada a pouco mais de US$ 50, que viraram US$ 200 em julho. Chegou a ultrapassar o valor do grama do ouro, batendo US$ 1.242 por apenas um dia e durante o feriado americano de Ação de Graças. Hoje, depois que o banco central da China proibiu seu uso no país, vale cerca de US$ 800. “Tendo em conta que uma operação com bitcoin pode levar até uma hora para ser processada, o valor final da transação pode ser radicalmente diferente do que se pretendia”, conclui Salmon.

Ilustrações: Beto Nejme /Grau 180.com

Para continuar lendo, cadastre-se!

E ganhe acesso gratuito

a 3 conteúdos mensalmente.

Ou assine a partir de R$ 34,40/mês!

Você terá acesso permanente

e ilimitado ao portal, além de descontos

especiais em cursos e webinars.

User Login!

Você atingiu o limite de {{limit_online}} matérias gratuitas por mês.

Faça agora uma assinatura e tenha acesso ao melhor conteúdo sobre mercado de capitais

Ja é assinante? Clique aqui