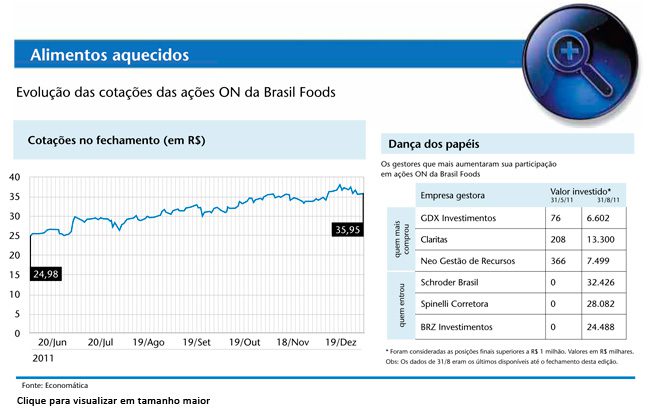

Se a crise de 2008 conseguiu derrubar a Sadia, uma das empresas até então mais respeitadas pelo mercado financeiro, a onda recessiva de 2011 não teve força para abalar a Brasil Foods (BRF), criada pela fusão da primeira com a rival Perdigão. Ao contrário. Os papéis da companhia foram destaque positivo na BM&FBovespa no segundo semestre, até 16 de dezembro. Registraram alta de 34,7%, ante uma queda do Ibovespa de 10%. “O Ibovespa é composto, principalmente, de empresas de produção de commodities, amplamente afetadas pela crise mundial. Já as de alimentos, como a Brasil Foods, resistem mais às influências negativas externas e costumam ser um porto seguro para investidores em tempos difíceis”, explica Fernando Góes, analista sênior da Octo Investimentos.

A boa performance das ações também encontra sustentação na trajetória recente da companhia. Em julho, a Brasil Foods fechou acordo com o Conselho Administrativo de Defesa Econômica (Cade) definindo o que precisaria ser feito para colocar a fusão em prática. Na lista de mudanças definidas pelo órgão antitruste, estava suspender a venda de produtos das marcas Perdigão e Batavo por até cinco anos, além de vender instalações, como fábricas de alimentos processados e de ração. “As condições impostas pelo Cade foram consideradas razoáveis pelo mercado. Temos certeza de que a empresa poderá se reestruturar, reduzindo custos e ganhando robustez”, opina Mauricio Pedrosa, diretor comercial e de renda variável da Queluz Asset Management.

Com o acordo alinhavado, os investidores que estavam em modo de espera, aguardando a definição do Cade, puderam finalmente investir na empresa. Nos dois dias que se seguiram ao anúncio, as ações subiram 13,5%. Ao abrigar as duas empresas sob o mesmo guarda–chuva, a Brasil Foods cria uma sinergia avaliada em R$ 500 milhões por ano a partir de 2012. Por sinergia, entendem–se cortes de custos e gastos em geral, como exemplifica Pedrosa: “Antes, um caminhão da Sadia e um da Perdigão saíam de locais diferentes, por estradas diferentes, para entregar produtos semelhantes no mesmo ponto de venda. Agora, é apenas um único caminhão fazendo essa entrega, o que significa agilidade, eficiência e economia”.

Esse princípio foi usado na logística, mas pode ser replicado também nas áreas de operações comerciais, marketing e produção. Segundo Pedrosa, essa racionalização ajudará a empresa a manter as margens de lucro mesmo em períodos financeiramente difíceis, como o ocorrido em 2011, quando o preço dos insumos agrícolas e a cotação do dólar ameaçaram os resultados da companhia. “A Brasil Foods tem capacidade e escala para repassar o aumento dos insumos e da variação cambial ao preço final do produto. Outra possibilidade é fazer mudanças no sistema produtivo para compensar a subida dos custos. Seja qual for a opção, o resultado será igual a lucro”, aponta Pedrosa.

A expectativa dos investidores foi confirmada nos balanços. A companhia reportou lucro líquido de R$ 365 milhões no terceiro trimestre, contra R$ 211 milhões em igual período de 2010. A receita líquida chegou a R$ 6,3 bilhões, um aumento de 10%.

A empresa também realiza movimentos agressivos para garantir bons resultados no futuro. Em outubro, intensificou sua participação na Argentina ao associar–se com duas empresas locais em uma negociação de US$ 150 milhões. A Avex, uma das principais produtoras e exportadoras de frango do país, e o Grupo Dánica, que possui elevada participação em produtos alimentícios e faturou US$ 66,8 milhões em 2010. As aquisições ajudam a companhia a compensar a perda de parte de sua estrutura no Brasil imposta pelo Cade.

As empresas adquiridas serão reformuladas e integradas às operações da Sadia Argentina, dando origem a uma terceira companhia, da qual a BRF deterá dois terços. A meta é dobrar o faturamento no território argentino em cinco anos, ultrapassando a cifra de US$ 500 milhões anuais. “Acreditamos que a Brasil Foods vai continuar crescendo por meio de aquisição. Ela está tão bem que nem depende da venda de ativos para compor caixa para novas compras”, afirma Eduardo Dias, analista de investimentos da Omar Camargo Corretora. A Brasil Foods possui R$ 4 bilhões em caixa para investimentos.

Além das aquisições, a companhia planeja construir unidades. No Oriente Médio, um importante mercado consumidor de frangos, será erguida uma fábrica de processados com investimento de US$ 120 milhões. O Brasil também segue entre as prioridades. Em novembro, a empresa anunciou a construção de uma fábrica de margarinas em Pernambuco, orçada em R$ 140 milhões. No Rio de Janeiro, a ideia é injetar R$ 70 milhões em uma unidade de lácteos, que deverá entrar em operação em 2013.

Em dezembro, a companhia fechou um acordo com a concorrente Marfrig para troca de ativos, em mais um passo para cumprir o acordo com o Cade. A negociação envolve centros de distribuição, uma indústria de processamento e o pagamento de R$ 200 milhões para a Brasil Foods. “A gestão da empresa hoje é bem diferente do que era na época da Sadia. É mais internacionalizada e menos familiar. A Brasil Foods pode ser considerada um player internacional”, garante Dias.

Para continuar lendo, cadastre-se!

E ganhe acesso gratuito

a 3 conteúdos mensalmente.

Ou assine a partir de R$ 34,40/mês!

Você terá acesso permanente

e ilimitado ao portal, além de descontos

especiais em cursos e webinars.

User Login!

Você atingiu o limite de {{limit_online}} matérias gratuitas por mês.

Faça agora uma assinatura e tenha acesso ao melhor conteúdo sobre mercado de capitais

Ja é assinante? Clique aqui