*Axel Christensen | Ilustração: Julia Padula

Na sua acepção mais conhecida, o termo ISR (ou SRI em inglês) refere-se ao investimento socialmente responsável. Esse enfoque busca incorporar os princípios éticos do investidor às suas decisões financeiras — como, por exemplo, evitar a destinação de recursos a empresas fabricantes de armamento.

De certo modo, o ISR é precursor do investimento com critérios ASG (ambiental, social e de governança corporativa). Essa última designação envolve uma visão mais exaustiva, já que incorpora, além de aspectos ambientais, pontos de qualidade da administração para resolver conflitos de interesse ou acomodar direitos de acionistas minoritários. O investimento ASG, mais do que aplicar filtros que deixam de fora companhias ou empresas, busca incluir esses critérios para enriquecer a análise financeira tradicional, permitindo a identificação tanto de riscos quanto de oportunidades.

Além de considerar os princípios do investidor, o investimento ASG centra-se no processo em si de criação de valor no objeto do investimento. Ainda que haja diversas formas de se definir ASG, para a BlackRock significa combinar os investimentos tradicionais com perspectivas ambientais, sociais e de governança corporativa, a fim de melhorar os possíveis resultados do investimento a longo prazo.

Covid-19 enseja nova definição para ISR

No entanto, os efeitos da crise da covid-19 — em matéria de saúde, bem-estar econômico e atividades cotidianas — ensejam uma nova definição para ISR: a de investimento sustentável e resiliente. Para os governos, as empresas e os investidores, é essencial entender as fontes de resiliência durante esses últimos meses e saber como utilizá-las como base para se preparar para futuras crises.

Os mercados financeiros globais refletiram rapidamente a gravidade da crise desencadeada pela pandemia, até mesmo antes de grande parte do mundo iniciar os confinamentos. As ações começaram a sofrer uma pronunciada queda no final de fevereiro e, no decorrer de um mês, alguns mercados da bolsa de valores caíram pelo menos 30%.

Ao mesmo tempo que os investidores buscavam refúgio em ativos de baixo risco, a atividade econômica parou quando muitas empresas se viam forçadas a fechar e os governos pediam às pessoas que ficassem em casa. Em meio a esse entorno volátil, os investidores procuraram entender quais características garantiram a resiliência comparativa para o rendimento dos portfólios, e como incorporar essas características aos seus próprios investimentos.

Desse modo, a crise mostrou que as empresas com perfis sólidos em matéria de sustentabilidade têm potencial para ter melhores resultados do que aquelas com perfis menos sólidos. Em particular, observou-se que as empresas administradas com foco na sustentabilidade estão se mostrando mais bem posicionadas que as menos sustentáveis para navegar em condições adversas e se beneficiar de entornos de mercado favoráveis. Isso não é outra coisa senão resiliência.

A covid-19 tem demostrado ser uma prova chave dessa convicção. No primeiro trimestre de 2020, a empresa de análise de investimentos Morningstar reportou que a maioria dos seus índices sustentáveis teve melhores rendimentos que os seus respectivos índices-padrão (sem incorporar critérios de sustentabilidade). Por sua vez, a empresa especializada em índices MSCI relatou que quase a totalidade dos seus índices sustentáveis obteve resultados similares.

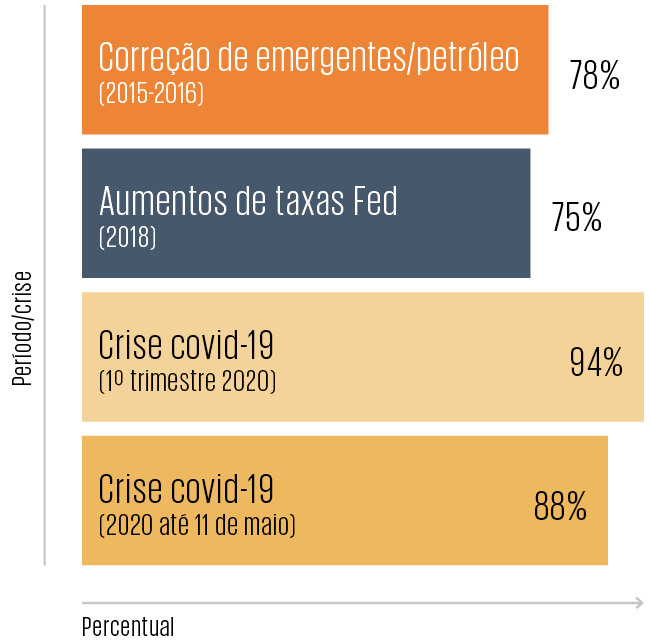

Ainda que o período de análise possa parecer curto para torná-lo determinante, é interessante que seja mantido em linha com a resiliência observada nas estratégias de investimento ASG em quedas anteriores do mercado, como em 2015-2016 e 2018 (veja gráfico). Esses resultados são consistentes com outras pesquisas feitas pela equipe de pesquisa da BlackRock, que concluem que as estratégias sustentáveis têm importantes atributos de resiliência.

Porcentagem de índices de estratégias de investimento sustentável com desempenho superior aos seus respectivos índices “padrão”, sem aplicação de critérios de sustentabilidade

Para o cálculo considera-se um conjunto de 32 índices de sustentabilidade com representatividade global, além das suas contrapartes “padrão” (ou seja, que não aplicam esses critérios). Os períodos considerados são de 21 de julho de 2015 a 11 de fevereiro de 2016, de 20 de setembro a 24 de dezembro de 2018, de 1º de janeiro a 31 de março de 2020 e de 1º de janeiro a 11 de maio de 2020, respectivamente. Os índices não são administrados e são usados somente por razões ilustrativas, sem pretender que sejam indicativos do desempenho de qualquer fundo. Não é possível investir diretamente em um índice. (Fonte: BlackRock)

Atributos que influenciam a resiliência das empresas

O que explica essa resiliência? As análises feitas têm permitido estabelecer uma correlação entre a sustentabilidade e fatores de risco tradicionais, como qualidade e mínima volatilidade, que por si mesmos já são indicadores de resiliência. Como resultado disso, não é totalmente surpreendente que as empresas sustentáveis sejam mais resilientes durante as crises.

Entretanto, os fatores de risco tradicionais não refletem o conjunto completo de atributos que podem ter impacto na resiliência de uma empresa. Analisar as diversas características de sustentabilidade das empresas, e como essas características contribuíram para o rendimento, aprofunda a nossa compreensão sobre como a sustentabilidade reforça a resiliência. A análise mais recente indica que, na crise atual, com seu impacto devastador e transformador na vida do dia a dia, as empresas com antecedentes de boas relações com clientes ou robustas culturas corporativas estão mostrando um desempenho financeiro resiliente.

No começo, muitos atribuíram o melhor desempenho das estratégias ASG à sua baixa ponderação relativa de ações empreendidas do setor de energia tradicional (como, por exemplo, de extração de petróleo), cujos preços caíram muito mais que outros ativos durante a crise. No entanto, a análise, tanto feita pelas equipes da BlackRock quanto por terceiros, conclui que o baixo desempenho desses setores explica apenas uma fração do alto desempenho visto em muitos fundos sustentáveis.

A maior parte do melhor desempenho é explicada por um conjunto de características de sustentabilidade, inclusive a satisfação laboral dos empregados, a fortaleza das relações com clientes e a efetividade da governança corporativa de cada empresa. Em geral, esse período de turbulência dos mercados e de incerteza econômica reforçou ainda mais a convicção de que as características ASG revelam uma maior resiliência durante as quedas dos mercados.

Outra peça-chave em matéria de resiliência tem sido a preferência dos investidores por ativos sustentáveis durante a crise. À medida que ajustaram os seus portfólios durante as oscilações do mercado, um número crescente de investidores optou por fundos com critérios de sustentabilidade, acima daqueles com critérios “padrão”. No primeiro trimestre de 2020, os fundos abertos sustentáveis em nível global (somando fundos mútuos e ETFs) captaram fluxos de cerca de 40 bilhões de dólares em novos ativos, 40% a mais que o observado no ano anterior.

Acreditamos que esses fluxos, durante um período de queda sem precedentes nos mercados financeiros, apontam para uma persistência cada vez maior nas preferências de investidores para a sustentabilidade. Isso contradiz a frequente crença, antes da covid-19, segundo a qual os investidores deixariam de priorizar a sustentabilidade quando colocados à prova por uma correção dos mercados. Além disso, mostra uma evidência importante, ainda que de curto prazo, de que a incipiente mudança nas preferências pelo investimento ASG sofreu uma aceleração na crise, tornando-se outro fator-chave para entrelaçar a resiliência e a sustentabilidade.

*Axel Christensen ([email protected]) é estrategista-chefe para a América Latina da BlackRock

Leia também

Governo coloca green bonds na pauta do agronegócio

Hora de voltar o olhar para o longo prazo

“Títulos de coronavírus” captam 151,5 bilhões de dólares

Para continuar lendo, cadastre-se!

E ganhe acesso gratuito

a 3 conteúdos mensalmente.

Ou assine a partir de R$ 34,40/mês!

Você terá acesso permanente

e ilimitado ao portal, além de descontos

especiais em cursos e webinars.

User Login!

Você atingiu o limite de {{limit_online}} matérias gratuitas por mês.

Faça agora uma assinatura e tenha acesso ao melhor conteúdo sobre mercado de capitais

Ja é assinante? Clique aqui