Ícones do mercado de capitais americano, a Bolsa de Nova York (Nyse) e a Nasdaq viram-se forçadas, nos últimos meses, a colocar em revisão conceitos que estão intimamente ligados à sua maneira de fazer negócio. Cada história tem cenário e personagens próprios, mas o motivo é um só, e se chama eficiência (ou a falta dela).

A necessidade de se modernizar e melhorar os padrões de governança corporativa, no caso da Bolsa de Nova York, e a luta pela sobrevivência, no caso da Nasdaq, ligaram o sinal de alerta dentro dessas instituições. Enquanto novos mercados eletrônicos ganham espaço, corrigir falhas e atender melhor e com mais rapidez os investidores tornaram-se passos fundamentais.

Em setembro último, a crise da Bolsa de Nova York atingiu seu ponto mais alto. Pressionado por investidores, Richard Grasso – que presidia a instituição desde 1995 – acabou por apresentar sua renúncia ao conselho de administração. A revelação de que o executivo tinha garantido um pacote de aposentadoria no total de US$ 140 milhões e ainda US$ 97 milhões anuais em salários, bônus e prêmios gerou tamanho mal-estar no mercado que a permanência de Grasso ficou insustentável.

A Nyse enfrenta a maior crise desde o final dos anos 30, quando seu presidente foi preso sob acusação de desviar recursos

“Deve ser a primeira vez na história em que um conselho de administração tira alguém a quem eles (os conselheiros) sabidamente e voluntariamente

pagavam muito bem para fazer aquilo que acreditavam ser um bom trabalho”, aponta Jeffrey Sonnenfeld, vice-reitor da Yale School of Management. Na opinião dele, o conselho abalou a credibilidade da bolsa ao destituir Grasso e, por esse motivo, deveria ser destituído.

Para Sonnenfeld, a Bolsa de Nova York – com suas 2,7 mil companhias listadas que totalizam mais de US$ 14,8 trilhões em valor de mercado – está atravessando sua crise mais grave desde que Richard Whitney – presidente entre 1935 e 1938 – foi preso por desvio de recursos. “Os conselheiros estão muito constrangidos”, diz.

INTERMEDIÁRIOS ACUSADOS DE FRAUDE – Porém, muito antes que a notícia sobre o contracheque milionário de Grasso se espalhasse, a Bolsa de Nova York já vinha gerando insatisfação entre os investidores. Sob críticas de que seu centenário pregão viva-voz era arcaico e impreciso, a instituição revelou, em abril, que estava investigando o seu sistema de negociação.

A suspeita era de que os especialistas – operadores cuja função é criar mercado para determinadas ações – estariam lucrando entre a compra e a venda dos papéis mais líquidos ao invés de simplesmente ligar as duas pontas diretamente, o que é proibido pela bolsa norte-americana. A propósito, o especialista difere-se da figura do market maker, também presente no mercado brasileiro. Seu papel é apenas aproximar comprador e vendedor e não manter eles mesmos ofertas de compra e venda, como ocorre com o market maker.

Se os especialistas estavam lucrando, os investidores não estavam ganhando tudo o que poderiam. Ao mesmo tempo, estaria sendo violado o princípio segundo o qual as transações deveriam ser fechadas, sempre que possível, sem ninguém no meio de campo. Sinal de ineficiência.

A investigação começou depois de um funcionário da bolsa ter suspeitado dos valores dos negócios com um determinado papel (não foi revelado qual teria sido o papel). Investidores, no entanto,

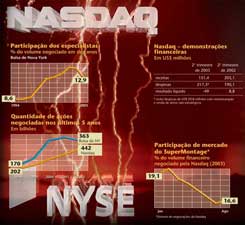

SUSPEITA DE “PENNY-JUMPING” – Embora as transações com intermediários sejam minoria na Bolsa de Nova York, a participação dos especialistas cresceu na última década. Passou de 8,6% do volume negociado em 1994 para 12,9% neste ano. Uma das possibilidades é de que esse aumento esteja relacionado ao “penny-jumping”.

Imagine a seguinte situação: se um investidor quer vender uma determinada ação a, digamos, US$ 18,00, e alguém quer comprar o mesmo papel a US$ 18,01, o especialista é obrigado a ligar as duas pontas a US$ 18,00 ou a US$ 18,01. No entanto, o que supostamente vinha acontecendo é que ele estaria adquirindo a ação do vendedor a US$ 18,00 e revendendo ao comprador por US$ 18,01. Ganharia, nessa transação hipotética, US$ 0,01 por papel. Eis aí o “penny jumping vetado pela bolsa.

Lucrar na intermediação dos negócios ficou mais fácil depois da decimalização da bolsa, em 2001. Antes disso, as cotações eram representadas em números fracionados, o que dificultava o disfarce da operação uma vez que o escalonamento entre os preços era maior.

“A bolsa precisa ser mais vigilante e prestar mais atenção àquilo que os investidores dizem. Já apresentamos muitas vezes essas reclamações e eles parecem não ter levado isso muito a sério”, afirma Samuel Lek, presidente do conselho de administração da Lek Securities, uma empresa que oferece acesso eletrônico a todos os mercados de ações e opções dos Estados Unidos.

Na avaliação de Lek, a atividade dos especialistas precisa ser acompanhada mais de perto pela bolsa. “É como se nós estivéssemos jogando cartas e eu pudesse olhar as suas. Quando você tem uma situação como essa, precisa de uma regulação rígida”, diz ele. Lek diz que, até agora, não viu a Bolsa de Nova York se mexer para mudar as coisas. “Para que a regulação seja bem-sucedida, é preciso ter boa vontade. E eu não estou inteiramente convencido de que essa vontade existe no grau necessário”, afirma Lek.

Por meio de um porta-voz, a bolsa informou que analisa todas as reclamações que recebe e disse que não vai comentar uma investigação em curso. A instituição ressaltou que, nos últimos anos, tem mantido participação de mercado de pelo menos 80% na negociação de ações listadas em Wall Street.

Lek afirma que a Bolsa de Nova York não pode abrir mão do sistema viva-voz com intermediário para ações menos líquidas e só precisa arrumar a bagunça. No entanto, ele é um entusiasta dos mercados eletrônicos. “Fraudes são sempre mais prováveis quando há um ser humano no meio”, diz “Os sistemas remotos são mais eficientes.”

APUROS AINDA MAIORES NA NASDAQ – Este seria, então, um bom momento para a Nasdaq, cujo sistema – exclusivamente eletrônico – é mais rápido e difuso que o da Bolsa de Nova York. Certo? Nem tanto. Até seria, se a própria Nasdaq não estivesse em apuros bem maiores. O mercado que explodiu nos anos 90 com a negociação de ações do setor tecnológico e foi pego no contrapé quando furou a bolha da internet agora anda levando a pior na concorrência com as chamadas ECN’s (sigla para electronic communications network) – redes ultra-rápidas de negociação eletrônica administradas por empresas de comunicação e instituições financeiras.

Como não são mais do que supercomputadores, as ECNs geralmente oferecem custos mais baixos. Soma-se a isso o fato de que mantêm os investidores no anonimato – coisa que o SuperMontage, plataforma de negociações controlada pela própria Nasdaq, ainda não faz – e ainda oferecem uma série de serviços personalizados. Com isso, as ECN’s vem tomando mercado do SuperMontage e já representam cerca de metade do volume negociado em ações listadas na Nasdaq. Sozinha, a Instinet/Island, uma ECN do grupo Reuters, abocanhou 28% do giro no segundo trimestre. O SuperMontage ficou com 17%.

Um dos grandes diferenciais das ECN’s é que, aos olhos da Securities and Exchange Commission (SEC, órgão que regula o mercado de capitais nos Estados Unidos), são tratadas como corretoras. Isso dá a elas muito mais liberdade de ação. A Nasdaq, no entanto, é considerada um mercado de negociação, o que significa estar sujeita a regras mais rígidas.

Se uma ECN quiser, pode, por exemplo, mexer nos preços de seus produtos. Tudo o que precisa é informar seus clientes. Na mesma situação, a Nasdaq tem de justificar o procedimento à SEC e cumprir todos os trâmites regulatórios. “As ECN’s são mais livres para moldar seus negócios como quiserem. A Nasdaq está com as mãos amarradas”, afirma Nick Karos, diretor de negociações na Nasdaq do US Bancorp Piper Jaffray.

O problema é que a Nasdaq não tem a flexibilidade de uma ECN e, ao mesmo tempo, não tem o poder de centralizar todas operações, tal qual ocorre em uma bolsa de valores. É uma rede que executa as ordens de corretoras. Este é um dos nós que Robert Greifeld, que assumiu o comando da Nasdaq em maio, terá de desatar. O executivo tem pressionado a Securities and Exchange Commission (SEC) para que o órgão regulador deixe a Nasdaq sair debaixo do guarda-chuva da National Association of Securities Dealers (Nasd), a associação americana das corretoras, e se tornar uma bolsa de valores. “Talvez seja tarde demais “, afirma Karos. “A existência da Nasdaq pode estar ameaçada. Não sei se o risco é grande, mas é possível que ela tenha ficado para trás.”

TOMBO NOS RESULTADOS – A sangria da Nasdaq já fica evidente nos números: a empresa perdeu US$ 49 milhões no segundo trimestre de 2003, frente a um lucro de US$ 8,8 milhões no mesmo período do ano passado. A receita caiu 26% e ficou em US$ 151,4 milhões.

Para tentar reverter a maré, Greifeld vem concentrando esforços num agressivo programa de redução de custos, que não poupou nem os planos de expansão do mercado. A Nasdaq Europe foi fechada e o mesmo poderá acontecer com as operações na Alemanha. A participação na NQLX, uma jointventure com a London International Financial Future Exchange para negociar contratos futuros de ações, foi cedida para a sócia. Apesar dos esforços, a virada da Nasdaq no curto prazo parece mais “uma esperança do que uma certeza”, afirma em relatório a analista Charlotte Chamberlain, do Jefferies & Company.

Criado no ano passado, o SuperMontage – que tem 55% de suas ações nas mãos da Nasdaq –, já está em processo de revisão para se tornar mais ágil e mais barato. “Infelizmente, pode levar vários meses para que os benefícios sejam notados”, diz Charlotte. No entanto, a analista acha que Greifeld está no caminho certo. “Desde que a direção se mantenha à frente reduzindo custos e estancando as perdas para permitir que as novas iniciativas tenham efeito, a Nasdaq poderá sobreviver e até mesmo prosperar”, destaca.

A FESTA TERMINOU MAIS CEDO – Criada em 1971, foi apenas nos anos 90 que a Nasdaq explodiu. A empresa teve a idéia de criar três índices de setores que prometiam futuro promissor: biotecnologia, informática e telecomunicações.

Tudo parecia estar caminhando perfeitamente. Em 1994, a Nasdaq ultrapassou pela primeira vez o volume de ações negociadas na Bolsa de Nova York. Nos anos seguintes, o entusiasmo só fez crescer e não foram poucos os que decretaram que a “velha economia” estava com os dias contados.

Só que a festa acabou antes do que se pensava. Os investidores cansaram-se de esperar os resultados astronômicos prometidos para as empresas de internet e resolveram recuar para territórios mais conhecidos. À essa altura, a Nasdaq já havia virado sinônimo de tecnologia e não tinha mais como voltar atrás.

Ironicamente, durante os anos de euforia, a Nasdaq era considerada um mercado pouco transparente. A SEC chegou a multar os corretores em quase US$ 1 bilhão, entre outros motivos, por manterem artificialmente elevados os custos das transações. Justamente agora, que possui regras melhores e mais claras, tem perdido a batalha para a concorrência. Ataques terroristas, escândalos corporativos e paralisia na economia americana também só fizeram piorar as coisas.

“O que está acontecendo agora é culpa da própria Nasdaq, que durante muitos anos não ofereceu um mercado suficientemente honesto e transparente”, observa Lek. “Este é o resultado da competição saudável.” Procurada pela Capital Aberto, a Nasdaq não se manifestou.

MODELO DE NEGÓCIO SOB AMEAÇA – Até agora, as ECN’s ainda não invadiram o território da Bolsa de Nova York. Mas Karos, do US Bancorp, acredita que isso não vai demorar para acontecer. “As ECN’s vão invadir o mercado e a bolsa vai ter de mudar seu jeito de fazer negócios. Não sei de que forma, mas a bolsa terá de oferecer acesso mais fácil e rápido aos investidores, como os mercados eletrônicos têm feito”, avalia.

Ao mesmo tempo, a Bolsa de Nova York tem sido duramente criticada por não adotar padrões de governança compatíveis com os que cobra das companhias. Para começar, a bolsa não tem suas próprias ações listadas, ao contrário da Nasdaq por exemplo. Mas já retomou o projeto de lançar ações após a queda de Grasso, que havia vetado a idéia em 1999.

Além disso, o conselho de administração está concentrado em estrelas das instituições financeiras de Wall Street e a escolha supostamente independente dos conselheiros tem o dedo do presidente da instituição. A pedido da SEC, a bolsa criou em abril um comitê para revisar suas práticas. Após a saída de Grasso, uma das propostas em estudo é a redução do tamanho do conselho e um aumento da representação dos investidores.

“As pessoas estão preocupadas com o modelo ruim de governança corporativa de uma instituição que havia tão orgulhosamente estabelecido um nível elevado para a listagem das empresas”, observa Sonnenfeld, de Yale. Para ele, a bolsa precisa tornar mais transparente o processo de escolha de diretores e conselheiros “verdadeiramente independentes”, continuar a investigação sobre os especialistas e criar um plano mais adequado de remuneração dos executivos para restaurar sua credibilidade.

As ECN’s vêm tirando mercado do SuperMontage e já atingem boa parte do volume da Nasdaq

FALHAS APARECEM COM AS VACAS MAGRAS– “Tudo isso cria um grande constrangimento. Mas a bolsa é uma organização saudável”, afirma Lek, da Lek Securities. Na avaliação dele, o debate sobre os problemas da Bolsa de Nova York e da Nasdaq só ganhou as proporções atuais porque agora os investidores não estão ganhando tanto dinheiro. Boa parte das falhas, diz ele, já existia alguns anos atrás, só que ninguém deu muita atenção porque todo mundo estava gostando da festa. Ao mesmo tempo, a competição também acirrou os ânimos. “Os concorrentes ficam tentando machucar uns aos outros para obter vantagens.”

Lek afirma que o mercado sairá fortalecido desse processo. Questões como essas, lembra ele, surgiram ao longo de toda a história das bolsas sendo que, no passado, os meios para se resolverem as crises eram muito mais precários. “Agora a Nyse e a Nasdaq precisam se reinventar.”

Para continuar lendo, cadastre-se!

E ganhe acesso gratuito

a 3 conteúdos mensalmente.

Ou assine a partir de R$ 34,40/mês!

Você terá acesso permanente

e ilimitado ao portal, além de descontos

especiais em cursos e webinars.

User Login!

Você atingiu o limite de {{limit_online}} matérias gratuitas por mês.

Faça agora uma assinatura e tenha acesso ao melhor conteúdo sobre mercado de capitais

Ja é assinante? Clique aqui